Kryptowaluty to już 60 miliardów dolarów w profesjonalnych funduszach inwestycyjnych3 min. czytania

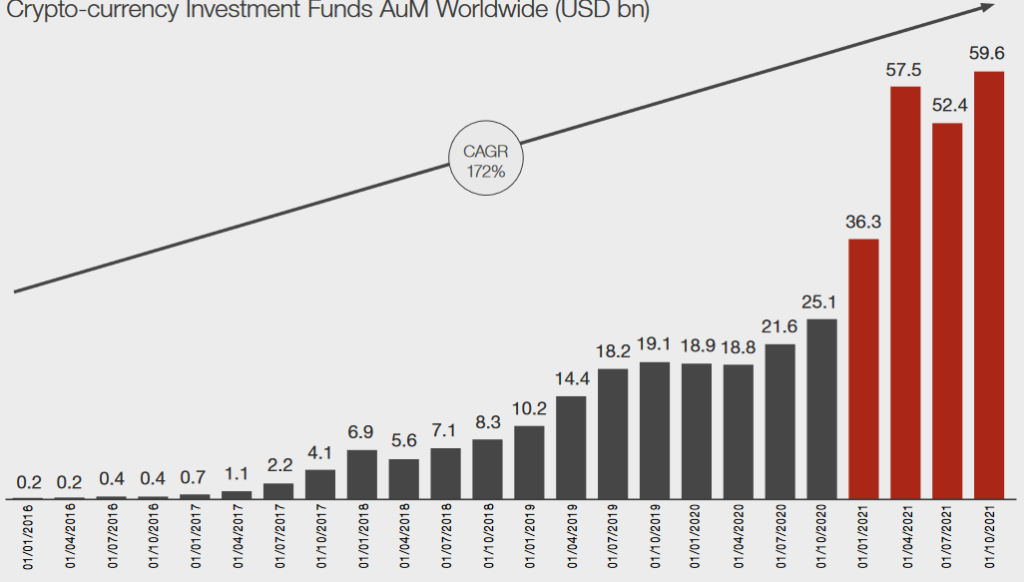

Aktywa kryptowalutowe nie są już niszową opcją inwestycyjną dla osób obeznanych z ich technologią. Stały się nową i obiecującą klasą aktywów, w którą swoje środki inwestują największe fundusze na całym świecie. Jak zauważa PwC w swoim najnowszym raporcie, środki znajdujące się w posiadaniu typowo kryptowalutowych funduszy inwestycyjnych osiągnęły poziom niemal 60 miliardów dolarów. Dla porównania jeszcze w 2018 roku było to zaledwie 200 milionów dolarów.

- Łączna kapitalizacja rynku kryptowalut w przeciągu ostatnich lat rosła z poziomu 0,02 biliona do ponad 3 bilionów w kluczowym momencie ubiegłego roku

- Razem z nią rosło również zaangażowanie inwestorów w fundusze kryptowalutowe, którym powierzono do tej pory 60 miliardów dolarów

- Na czele tychże funduszy stoją podmioty z Ameryki Północnej oraz Europy

Kryptowalutowe fundusze inwestycyjne zarządzają 60 miliardami dolarów

Biorąc pod uwagę fakt, że 2020 i 2021 były okresem prawdziwego rozkwitu kryptowalut, nie powinno być zaskoczeniem, że wiele podmiotów finansowych w tym czasie wprowadziło na rynek nowe produkty oparte właśnie na cyfrowych aktywach. W samym tylko 2021 roku przepływy netto do kryptowalutowych instrumentów inwestycyjnych wyniosły 9,3 miliarda dolarów, przekraczając 6,7 mld dol. dodatnich przepływów osiągniętych rok wcześniej.

Najwięksi zarządzający aktywami zaczęli weryfikować swoje strategie, starając się sprostać rosnącemu popytowi na kryptowaluty ze strony klientów. Wielcy gracze tacy jak Fidelity, BNY Mellon i State Street poszerzyli zakres swoich produktów o obsługę cyfrowych tokenów.

Odnotowano również coraz częstsze wejścia w aktywa kryptowalutowe za pośrednictwem dedykowanych funduszy. Dla przykładu marki takie jak Paradigm i Andreessen Horowitz prowadzą fundusze kryptowalutowe zarządzające kolejno 2,5 mld i 2,2 mld dolarów.

Podczas gdy zainteresowanie ze strony venture capital (VC) i funduszy hedgingowych przyczyniło się do dalszego wzmocnienia hossy w tej przestrzeni, zarządzający alternatywnymi funduszami inwestycyjnymi (AIFM) obsługujący inwestorów instytucjonalnych – w szczególności fundusze emerytalne i firmy ubezpieczeniowe – działają w zupełnie innym środowisku.

Ograniczenia regulacyjne i zarządzanie ryzykiem spowodowały bardziej ostrożne podejście do kryptowalut. Jednak ostatnie zmiany regulacyjne, takie jak decyzja Niemiec o zezwoleniu inwestorom instytucjonalnym na inwestowanie do 20% swoich aktywów w kryptowaluty (pod warunkiem, że odbywa się to za pośrednictwem Spezialfonds), mogą spowodować gwałtowny wzrost inwestycji kryptowalutowych również w tym zakresie.

Wskaźnik CAGR, czyli skumulowana roczna stopa wzrostu, dla wartości zarządzanych środków wynosi od początku 2018 roku 172%. Źródło: PWC

Stany Zjednoczone i Europa najważniejszymi graczami na rynku kryptowalutowych funduszy

Europejskie podmioty podobnie jak opisywane powyżej fundusze amerykańskie, również zaktualizowały swoją ofertę produktową, choć w mniejszym stopniu niż ich zagraniczni odpowiednicy.

Na przykład w maju 2021 r. Jacobi Asset Management otrzymał zgodę na pierwszy w historii ETF bitcoinowy poziomu pierwszego. Tymczasem jeden z największych europejskich emitentów ETP na kryptowaluty – ETC Group – ogłosił, że w listopadzie 2021 r. jego całkowite aktywa pod zarządzaniem (AuM) po raz pierwszy przekroczyły wartość 2 mld dol. – przy czym jego bitcoinowy ETP odpowiada za 1,6 mld łącznej kwoty.

Jednak, podczas gdy gracze bezsprzecznie rozszerzają swoją ofertę produktów kryptowalutowych, europejski krajobraz zarządzania kryptowalutami jest wciąż na wczesnym etapie rozwoju. 52% wszystkich funduszy kryptowalutowych jest bowiem zarządzane przez firmy z Ameryki Północnej, do Europy należy 20% wartego 60 miliardów dolarów tortu. Na Starym Kontynencie fundusze te najczęściej operują ze Szwajcarii.

Ankietowani przez PwC zarządzający funduszami twierdzą, że zaangażowanie w sektor byłoby jeszcze większe gdyby nie trzy podstawowe obawy: traktowanie cyfrowych aktywów jako instrumentu typowego spekulacyjnego, ryzyko prania brudnych pieniędzy oraz nadmierne zużycie energii elektrycznej.