Czy bańka na bitcoinie pękła?5 min. czytania

Czy bańka na bitcoinie pękła? To pytanie zadają sobie dziś chyba wszyscy inwestorzy na rynku kryptowalut. Jaka jest prawda? W tym tekście postaramy się odpowiedzieć na to pytanie.

- Bańka spekulacyjna to nagły wzrost ceny danego aktywa. Jest związany z mocnym oderwaniem się jego wartości od fundamentów.

- Ostatni etap bańki cechuje się wykładniczymi wzrostami kursu.

- Analitycy są podzieleni w kwestii tego, czy bańka na BTC pękła, czy też nie.

Czym jest bańka spekulacyjna?

Na początek odpowiedzmy sobie na pytanie, czym jest bańka spekulacyjna? Wikipedia podaje poniższą definicję:

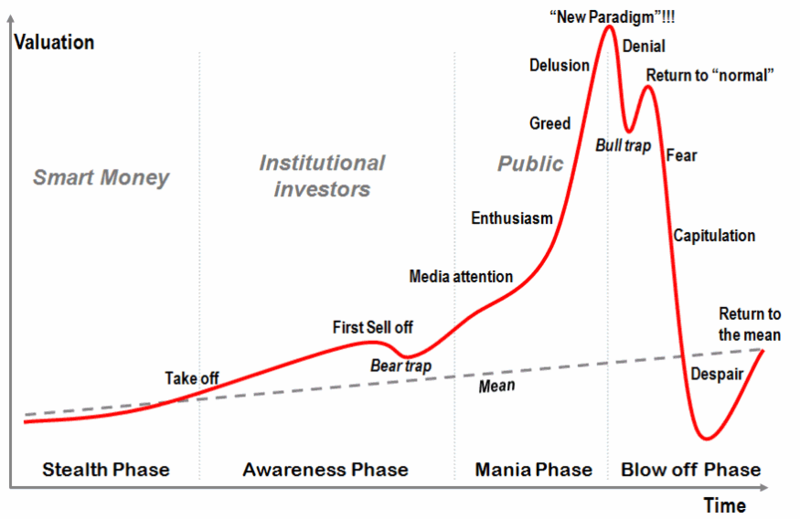

Bańka spekulacyjna (ang. speculative uble) – samonapędzający się proces niezrównoważonego wzrostu lub spadku cen dóbr na rynku. Często związany z „nadaktywnością rynkową”, która ma charakter przejściowy. Po okresie stosunkowo szybkiego wzrostu cen dóbr następuje gwałtowny ich spadek, często nazywany „pęknięciem bańki” (krachem), co najczęściej związane jest z radykalnym spadkiem wartości zasobów wielu inwestorów.

Innymi słowy, z bańką mamy do czynienia, gdy dane aktywo zaczyna nagle mocno drożeć, niejako odrywając się od swoich fundamentów. Oznacza to, że zaczyna ono kosztować więcej niż powinno, jeśli dokonalibyśmy jego rzeczowej wyceny. Z czasem na rynku dochodzi jednak do przesilenia i pęknięcia bańki.

Co ważne, ostatni etap bańki cechuje się mocnymi, wykładniczymi, niemal pionowymi, wzrostami na wykresie ceny. Dobrze widać to na poniższym schemacie:

Co sądzą o tym analitycy?

Czy więc bańka na bitcoinie faktycznie pękła? To, że mieliśmy (mamy?) z nią do czynienia, jest pewne.

Zobaczmy co o tym, co dzieje się obecnie na wykresie, myślą analitycy. I tak np. NexusHash, anonimowy analityk, którego prognozy dotąd się sprawdzały, opublikował na swoim blogu poniższy wpis:

Na wykresie wyrysował nam się piękny podwójny szczyt, po 2 miesięcznych spadkach zatrzymaliśmy się w okolicach $43k, gdzie przypada nam pierwsze ważne fibo -38.2%. Ciężko przewidzieć, czy poziom ten wytrzyma nam na dobre i zaczniemy powolne wspinanie w stronę oczekiwanych przez większość $100k. Ogólny sentyment nie jest optymistyczny, wskaźnik Fear&Greed pokazuje poziom 15 na 100, choć nie widać jeszcze paniki to sporo osób nie zrealizowało zysków, więc potencjał do spadków jest. Pękniecie wspomnianego fibo oznacza powrót na czerwcowe $30k z docelowym dołkiem blisko $20k, jednak dotarcie tam może zając nam prawie rok i oznacza definitywny koniec tego cyklu bańkowego.

Jak więc widać, sam analityk waha się. Nastroje na rynku (indeks Fear&Greed) pokazują, że panuje strach przed dalszymi spadkami, co zwiastowało z reguły koniec bessy (łącznie z tą krótkoterminową). Nie doszło też do panicznej wyprzedaży, co z reguły oznaczało ostateczny krach i koniec hossy.

NexusHash dodaje, że – mimo wcześniejszych prognoz – dziś jest zdania, że czeka nas jeszcze jednak bańka:

Według mnie powoli sam Bitcoin będzie schodził z podium, a jego miejsce zajmą najbardziej użyteczne i innowacyjne produkty z normą bankową i rządową. Oczekiwane 100-200 tys. USD za BTC powinno w końcu nastąpić, ale raczej dopiero w kolejnym cyklu bańkowym, wychodzi na to, że dopiero za 2-3 lata. Są też głosy, że $68k nie przebijemy nigdy, ale jak dotąd nie wymyślono nic lepszego co zastąpi cyfrowe złoto, więc kolejna fala wzrostowa jest wskazana. Masowe regulacje i programy rządowe są rozważane na lata 2025-2030, więc mamy jeszcze czas dla tradycyjnych kryptoassetów.

Większym optymistą jest analityk Goldman Sachs, Zach Pandl. W swojej notce napisał, że spodziewa się dalszych wzrostów na rynku kryptowalut, które wręcz będą zabierały kapitał z rynku złota.

Podobnie myśli Raoul Pal z Real Vision.

– Jeśli spojrzę na całkowity rynek instrumentów pochodnych, to jest to biliard dolarów. Myślę, że istnieje rozsądna szansa, że będzie to [tj. kryptowaluty] klasa aktywów o wartości 250 bilionów dolarów, czyli 100 razy niż teraz, co byłoby największym wzrostem ze wszystkich klas aktywów w całej historii w najkrótszym czasie. To będzie w dużej mierze zgodne z ideą, że korzysta z niej 3,5 miliarda ludzi — to tylko ekstrapolacja liczby wzrostu sieci. Jeśli więc [będzie] 3,5 miliarda użytkowników w 2030 r., cóż, kapitalizacja rynkowa wyniesie około 250 bilionów dolarów – powiedział w jednym z ostatnich wywiadów.

Pękła czy nie pękła?

Oczywiście o tym, czy bańka pękła, czy nie pękła, dowiemy się po fakcie. Za kontynuacją wzrostów przemawia jednak to, że nie doszło do fazy wykładniczych wzrostów oraz fakt, że zabrakło także panicznej wyprzedaży inwestorów.

Za dalszymi wzrostami przemawia także to, co dzieje się w sferze „starej” ekonomii. Rządy nadal kontynuują politykę dodruku walut (choć na mniejszą skalę), co może zachęcać inwestorów do dalszego sięgania do alternatywne inwestycje pokroju bitcoina.