Bitcoin dobrą alternatywą inwestycyjną. Niska 5-letnia korelacja z innymi aktywami5 min. czytania

Coinbase Institutional opublikował raport za pierwsze półrocze 2021 roku, w którym zawartych zostało wiele ciekawych informacji dotyczących rynku bitcoina (BTC), w tym jego historycznej zmienności oraz korelacji z głównymi aktywami. W okresie od stycznia do czerwca najstarsza kryptowaluta pozostała nisko skorelowana z innymi głównymi aktywami, w tym z indeksem S&P 500, rynkiem obligacji czy też złotem. Zdaniem analityków Coinbase sugeruje to, że BTC jest dobrą alternatywą inwestycyjną i uzupełnieniem tradycyjnego portfela 60/40 (składającego się w 60 procentach z akcji i 40 procentach z obligacji).

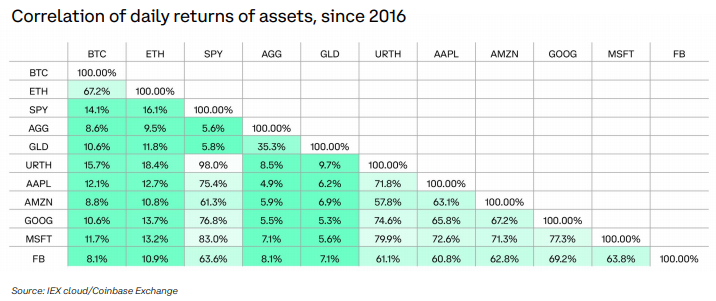

- Od 2016 roku korelacja pomiędzy bitcoinem i notowaniami S&P 500 wynosi 14,1%, w przypadku rynku obligacji jest jeszcze mniejsza i sięga tylko 8,6%.

- Dla porównania wskaźnik korelacji BTC i złota wynosi 10,6% i 15,7% dla indeksu MSCI będącego światowym benchmarkiem rynku akcyjnego.

- Największą korelację widać w stosunku do etheru, natywnej kryptowaluty sieci Ethereum. Notowania pokrywały się tutaj w 67,2%.

Bitcoin słabo skorelowany z innymi rynkami. Alternatywa dla S&P 500 i złota

– BTC nadal wykazywał niską korelację z innymi benchmarkami w pierwszej połowie 2021 roku. Jego dwunastomiesięczny współczynnik korelacji wynosił 14,1% dla S&P 500 (SPY), 8,6% indeksu obligacji (AGG), 10,6% dla złota (GLD) i 15,7% dla indeksu MSCI world (URTH) – komentuje Coinbase Institutional w raporcie.

W raporcie Coinbase zamieścił następującą grafikę pokazującą rozkład korelacji dziennych zysków wybranych aktywów od 2016 roku:

Źródło: Coinbase

Jak widać w powyższym zestawieniu, notowania bitcoina słabo korelowały również z pojedynczymi przedstawicielami branży technologicznej na Wall Street. W przypadku Apple (AAPL) korelacja wynosiła 12,1%. Pozostałe wartości to 8,8% Amazon (AMZ), 10,6% Google (GOOG), 11,7% Microsoft (MSFT) oraz 8,1% Facebook (FB).

Z zestawienia zaprezentowanego przez Coinbase wyłania się również inny ciekawy fakt. W stosunku do wszystkich wylistowanych pozycji, ether był średnio mocniej skorelowany niż bitcoin. W przypadku indeksu S&P 500 różnica wynosi 2 p.p., w porównaniu do akcji Google (spółka Alphabet) różnica przekracza już natomiast 3 p.p.

O niskiej korelacji bitcoina z innymi aktywami w najnowszym raporcie kryptowalutowym (edycja lipiec 2021) wspominał również analityk rynku surowcowego w Bloombergu, Mike McGlone. Jego zdaniem bitcoin obok złota, to najbardziej trafna inwestycja końca 2021 r.

– Częściowa alokacja w bitcoinie może być rozważnym dodatkiem do portfeli obligacji o niskiej rentowności. Historia niskich korelacji jest atrybutem BTC przy utrzymaniu porównywalnej zmienności. Potencjał wzrostu wartości aktywów cyfrowych w świecie zmierzającym w tym kierunku może przewyższyć ryzyko braku ekspozycji – komentuje McGlone.

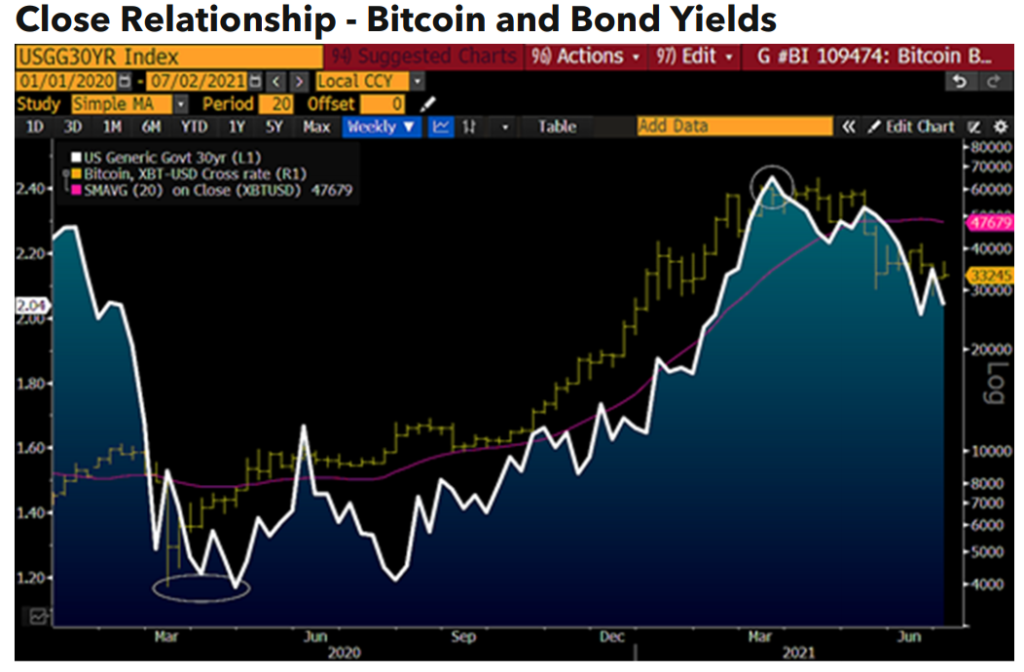

Połączenie aktywów o silnych fundamentach, które są ujemnie skorelowane, jest jego zdaniem główna zaletą dodania bitcoina do portfeli obligacji skarbowych USA. Benchmarkowa kryptowaluta zasygnalizowała swoją migrację do głównego nurtu i połączenie z handlem inflacyjnym w połowie maja, kiedy BTC szybko skorygował się o około 50%, a większość aktywów podążyła za nim.

– Tuż przed spadkiem, 30-letnia rentowność obligacji skarbowych w USA była rentowna na poziomie około 2,4%. Od tego czasu spadła do około 1,93% przed odbiciem. Nasza grafika przedstawia bitcoina jako szczyt mniej więcej w tym samym czasie, co rentowność obligacji w tym roku, a oba te poziomy osiągnęły dno niemal jednocześnie w 2020 roku – dodaje McGlone.

Wzrost bitcoina i rentowności amerykańskich obligacji potwierdza, że BTC jest negatywnie skorelowany z rynkiem długu. Źródło: Bloomberg

Czy wiesz, że…

Inwestorzy poszukują chętnie aktywów, które nisko korelują z innymi głównymi rynkami, aby były dodatkowym zabezpieczeniem ich inwestycji. Przykładowo gdy złoto będzie tracić, istnieje teoretyczna szansa, że nisko skorelowany z nim bitcoin będzie w tym czasie rosnąć (albo przynajmniej nie przyniesie straty).

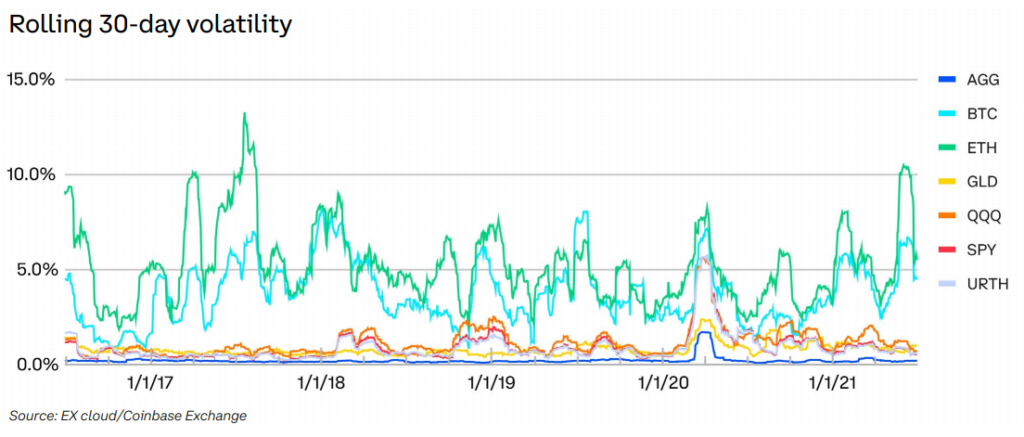

Zmienność bitcoina i liczba aktywnych portfeli

Raport Coinbase przygląda się również zmienności BTC oraz zmianie liczby aktywnych portfeli kryptowalutowych. W pierwszej połowie 2021 r. benchmarkowe aktywa kryptograficzne pozostawały niestabilne. W tym okresie średnia krocząca 30-dniowa zmienność wyniosła 4,8%, czyli nieco więcej niż w pierwszej połowie 2020 r., kiedy plasowała się na poziomie 3,7%.

– Zmienność osiągnęła szczyt w dwóch wyraźnych fazach w pierwszej połowie roku: po pierwsze w okresie wzrostu do rekordowego poziomu 64 899 dol. 13 kwietnia, a następnie w majowym tąpnięciu, w którym nastąpił spadek o 56% od rekordowego poziomu do 28 800 dol. 21 czerwca – wyjaśnia Coinbase.

30-dniowa zmienność bitcoina. Źródło: Coinbase

Zmienność utrzymywała się na wyższych poziomach w pierwszym kwartale, w drugim zaczęła jednak spowalniać w związku z szeroką konsolidacją rynkową.

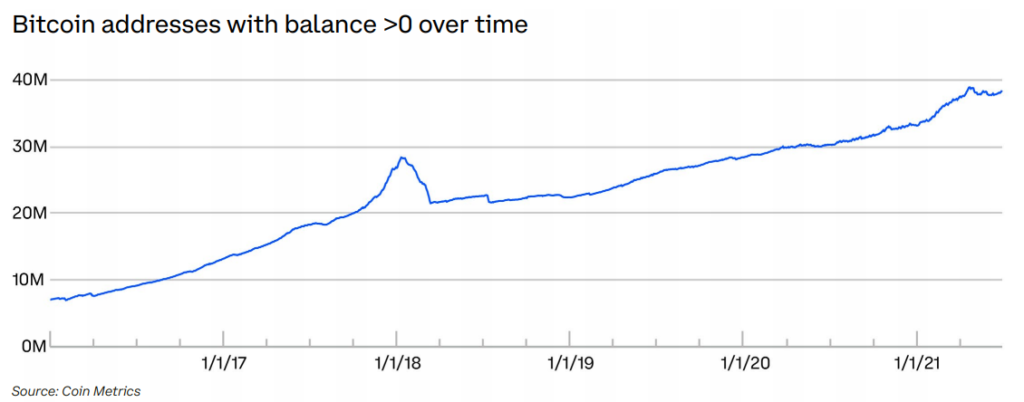

– Globalna liczba posiadaczy BTC nadal rosła w pierwszym półroczu wraz z poprawą edukacji kryptowalutowej i łatwości dostępu. Całkowita liczba unikalnych adresów BTC posiadających saldo większe od zera zakończyła pierwsze półrocze na poziomie 38 milionów, wzrastając z 33 milionów na początku okresu – komentuje giełda Coinbase.

Wzrost liczby portfeli BTC z saldem większym niż zero. Źródło: Coinbase

Autorzy raportu uważają, że ten wskaźnik prawdopodobnie znacznie odbiega od rzeczywistego wzrostu liczby użytkowników, biorąc pod uwagę, że wiele z najszybciej rozwijających się punktów dostępu dla posiadaczy BTC to platformy, które wykorzystują infrastrukturę portfeli zbiorczych w swoim zapleczu, przechowujących środki dla wielu użytkowników końcowych. W związku z tym ostateczne dane są zaburzone (mniejsze niż w rzeczywistości).