Bitcoin obok złota najbardziej trafną inwestycją końca 2021 r., uważa analityk Bloomberga7 min. czytania

Ma być doskonałym uzupełnieniem portfela inwestycyjnego

Jak wynika z lipcowego raportu Bloomberg Crypto Outlook, przygotowanego przez starszego analityka rynków towarowych, Mike’a Mcglone’a, bitcoin (BTC) zaraz obok złota, ma być jedną z najlepszych inwestycji w drugiej połowie tego roku. Zdaniem popularnego w świecie kryptowalut analityka, najstarsze cyfrowe aktywo osiągnie ostatecznie wartości sześciocyfrowe, by w kolejnych kwartałach rosnąć do 100 tys. dol.

- Bitcoin jest czymś więcej niż cyfrowe złoto i będzie jedną z najlepszych inwestycji drugiej części tego roku, uważa McGlone.

- Prognozuje silne wzrosty bitcoina (BTC) oraz drugiej pod względem kapitalizacji kryptowaluty ether (ETH).

- Analityk Bloomberga jest również przekonany, że ogólna zmienność rynku kryptowalut będzie wraz z upływem czasu zmniejszała się.

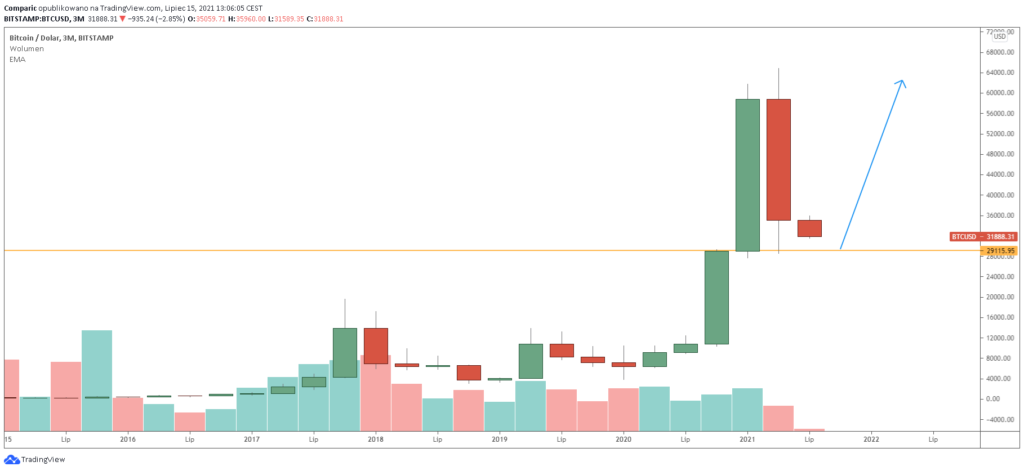

Bitcoin: słaby drugi kwartał to jedynie przystanek w długoterminowym trendzie wzrostowym

BTC nie może zaliczyć II kw. br. do udanych: stracił w jego trakcie ponad 40% i osuwał się o ponad 23 tys. dol. (wartość, która jeszcze niedawno stanowiła jego historyczne maksima). Po teście poziomu tuż przy 65 tys. dol., osuwał się do poziomu 35 tys. dol., a w pierwszej połowie lipca nadal kontynuował deprecjację (spadek wartości).

Mike McGlone jest jednak zdania, że kwestie negatywnie wpływające na bitcoina w drugim kwartale, związane z konsumpcją energii, presją Chin i opóźnieniem wdrożenia amerykańskich ETF-ów kryptowalutowych są przejściowe, a ich rozwiązanie w długim terminie będzie korzystnie wpływało na rynek cyfrowych aktywów.

– Z 15% zyskiem w tym roku, widzimy bitcoina przygotowanego do wzmocnienia pozycji w II poł. 2021 r. w ramach Bloomberg Galaxy Crypto Index (BGCI), który do tej pory wzrósł o 80% w 2021 roku. To otoczenie makroekonomiczne może mieć największe znaczenie, ponieważ potencjalne szczyty cen surowców i rentowności obligacji zwiastują koniec handlu reflacyjnego (powrotu inflacji, przyp. red.), którego głównym towarzyszem jest szeroki rynek kryptowalut. Jeśli rentowność obligacji skarbowych USA utrzyma się poniżej progu 2%, BTC i złoto będą wiodącymi graczami w II połowie roku — spadki w II kwartale mogą okazać się jedynie przerwą w trwałym rynku byka – komentuje Mike McGlone we wstępie do swojego lipcowego raportu.

Drugi kwartał to jedynie korekta na rynku bitcoina zdaniem McGlone’a. BTC/USD wykres kwartalny. Źródło: Tradingview.com

Czy wiesz, że…

McGlone wielokrotnie w przeszłości prezentował bycze prognozy dotyczące bitcoina. Najnowsza z nich podaje, że po wznowieniu trendu wzrostowego w drugiej części tego roku, kurs BTC pokona poziom 100 tys. dol.

Złoto i bitcoin najlepszymi aktywami na druga połowę roku?

McGlone w drugiej połowie 2021 roku rekomenduje, aby inwestorzy do tradycyjnego portfela składającego się z akcji oraz obligacji dodali również złoto oraz bitcoina. Te dwa aktywa mają „świecić najjaśniej” w kolejnych miesiącach, a bitcoin korzysta z rosnącej dojrzałości rynku oraz coraz większej adopcji instytucjonalnej.

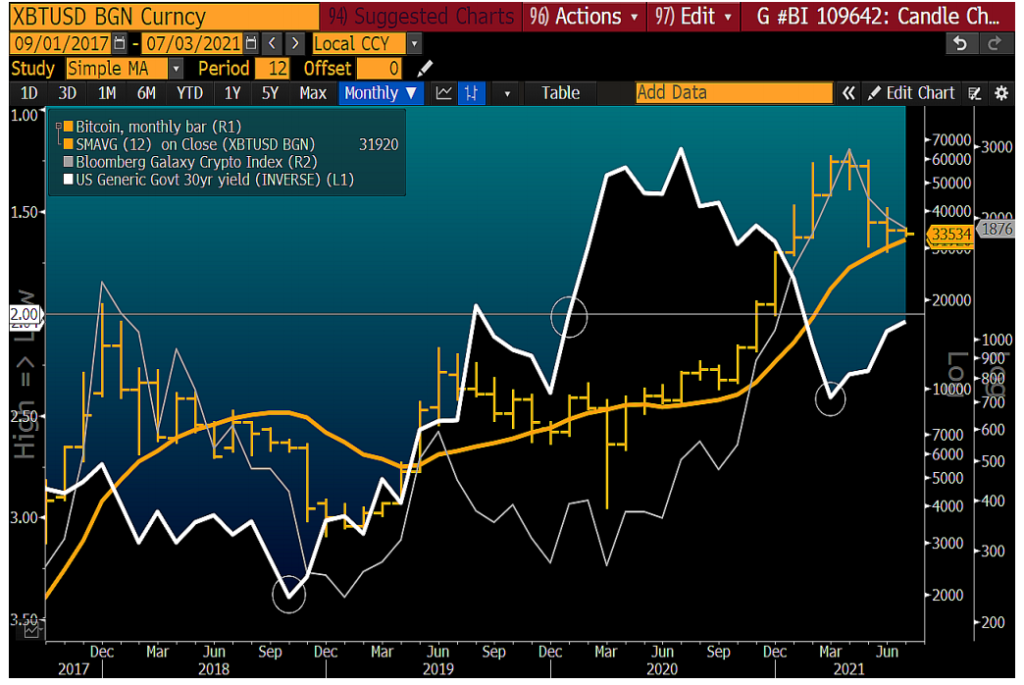

– BTC cofnął się do warstw wsparcia na początku drugiego półrocza, widzimy jednak możliwość powrotu do trajektorii wzrostowej, szczególnie jeżeli niższe rentowności obligacji zapewnią dodatkowe paliwo makroekonomiczne. Poniższy wykres prezentuje warunki techniczne, które wydają się w tym momencie korzystne – komentuje McGlone.

Bitcoin (wykres słupkowy) korzysta cały czas ze wsparcia 12-miesięcznej średniej ruchomej (pomarańczowa linia). Źródło: Bloomberg

Na wykresie naniesiono również rentowność amerykańskich obligacji 30-letnich, która znowu spadła poniżej poziomu 2%. Dla analityka Bloomberga może to być powrót do 40-letniego trendu, który zmniejszy konkurencyjność w branży „magazynów wartości”, co pozwoli złotu oraz bitcoinowi zyskać dodatkowe paliwo do aprecjacji.

– Bitcoin, który w pierwszej połowie roku wzrósł mniej więcej tak samo jak S&P 500, wygeneruje mniej reperkusji makroekonomicznych, jeśli spadnie w dół w skali roku w porównaniu z indeksem giełdowym, ale to właśnie pewne zachwianie się fali na rynku akcji postrzegamy jako kluczowe krótkoterminowe ryzyko dla benchmarkowej kryptowaluty. W dłuższej perspektywie, jeśli rynek akcji doświadczy tego, co kiedyś było uważane za normalne — około 10% korekty — początkowe utrudnienia dla szerszego rynku kryptowalut mogą przełożyć się na bardziej trwałe wsparcie dla bitcoina, zwłaszcza, że rosnące ceny akcji wydają się być ostatnim filarem podtrzymującym rentowność amerykańskich obligacji skarbowych – dodaje McGlone odnosząc się do sytuacji na amerykańskiej Wall Street.

Bitcoin na początku II poł. 2021 roku porusza się ramię w ramię z indeksem S&P 500. Zdecydowanie wyższą stopę zwrotu generuje ether (184%) oraz indeks kryptowalutowy Bloombergaa (80%). Źródło: Bloomberg

Zmienność kryptowalut będzie się zmniejszać?

Bitcoin jest nastawiony na kontynuację migracji do głównego nurtu, z rosnącą wyceną i spadającą zmiennością, prognozuje McGlone. Spekulacyjne ataki zmienności obserwowane na początku roku zostały złagodzone, a głębokość rynku i uczestnictwo dużych instytucji wzrasta, z dobrym wsparciem technicznym w okolicach 30 tysięcy dolarów.

– Zmienność BTC znajduje się na stabilnych i rekordowo niskich poziomach na początku drugiej połówki 2021 r. Ma szansę wznowić swoją ogólnie spadkową trajektorię obserwowaną od pierwszych dni powstania. Widzimy konsolidującego byka, z warstwami wsparcia poniżej i podwojeniem poziomu z 2 lipca około 33 000 dolarów potrzebnych do nowego maksimum. Jest to niezbadane terytorium, które w przeszłości było synonimem zmienności. Nasza grafika przedstawia trend 260-dniowej zmienności BTC w stosunku do tej samej miary ryzyka dla S&P 500 od 2013 roku – komentuje McGlone.

260-dniowa zmienność bitcoina przyrównana do 260-dniowej zmienności S&P 500 znalazła sięna rekordowo niskich poziomach w 2021 r. Źródło: Bloomberg

Rosnąca głębokość rynku i uczestnictwo w nim funduszy hedgingowych powinny wywierać presję na zmienność BTC w miarę jego migracji do głównego nurtu. Jednocześnie najbardziej wypłaszczona krzywa na rynku kontraktów terminowych BTC od około dwóch lat wskazuje na dwa kluczowe czynniki — mniejszy popyt na kontrakty terminowe i arbitraż wyciskający nadwyżki.

– Z punktu widzenia byka lub niedźwiedzia, kontrakty terminowe CME nie znaczą wiele. Notowane w Stanach Zjednoczonych kontrakty terminowe są dużą częścią migracji bitcoina do głównego nurtu, ale duża płynność 24/7 na giełdach kryptowalutowych i wysokie marże ograniczyły ruch do ustalonych rynków. Nasza grafika przedstawia stosunek trzeciego kontraktu terminowego CME na BTC do pierwszego (średnia 10-dniowa) – dodaje analityk Bloomberga.

Zaznaczona na biało linia prezentuje wypłaszczającą się premię rynku futures w stosunku do rynku kasowego. Źródło: Bloomberg

Pierwszy raz parytet na rynku kryptowalutowych futures został osiągnięty w 2018 roku. W tamtym czasie otwartych było około 12 tys. kontraktów, teraz wartość ta jest trzykrotnie wyższa, nadal stanowi jednak niewielką część ogólnej podaży rynkowej.

McGlone podsumowuje cały swój artykuł stwierdzeniem, że dodanie bitcoina do aktywów będących tradycyjnie uważanych za magazyny wartości, czyli do obligacji i złota, staje się coraz popularniejszym rozwiązaniem. Jego zdaniem wynika to z faktu, że inwestorzy boją się potencjalnego wyparcia żółtego metalu przez BTC w portfelach funduszy inwestycyjnych.