Bitcoin spadł przez lewarowane instrumenty pochodne, pokazuje analiza on-chain4 min. czytania

Raport Glassnode przygląda się nadmiernej zmienności BTC w pierwszej połowie września

Rynek bitcoina w pierwszej połowie września zmieniał się dynamiczniej, z cenami początkowo spadającymi do nowego lokalnego dołka 42,9 tys. dol., a następnie wznoszącymi się do maksimum 52,8 dol. Od tego czasu cena jednak ponownie się zmieniła, a główną siłą napędową po stronie sprzedających było wypłukiwanie nadmiernej dźwigni finansowej na rynkach kontraktów terminowych i likwidacja pozycji o sporej wartości, wynika z najnowszego raportu on-chain Glassnode, analizującego, co działo się na rynku kryptowalutowych futuresów.

- Gdy na rynkach pochodnych przeważa niedźwiedzia zmienność, rynek spot, prezentujący historycznie znaczący trend akumulacji inwestorów i długoterminowego utrzymywania pozycji, pozostaje nienaruszony.

- Pomimo ponad 50% wyprzedaży w maju, silnego rajdu od dolnej granicy 29 tys. dolarów i kolejnej ostrej wyprzedaży w ostatnim tygodniu, długoterminowi posiadacze wydają się być niezrażeni.

- W poniższym artykule przeanalizowano natomiast dokładniej zakres likwidacji lewarowanych kontraktów terminowych.

Rynek instrumentów pochodnych na bitcoinie powodem ostatnich wyprzedaży?

Nadmierna dźwignia finansowa w ostatnim czasie kilkukrotnie zapoczątkowała spadek cen. Po początkowym wzroście zainteresowania kontraktami futures oraz bardziej pozytywnymi stopami finansowania perpetual swap (futuresów bez daty wygasania) na rynkach bitcoina (BTC) oraz etheru (ETH) miejsce miała silniejsza likwidacja lewarowanych pozycji.

– Zwróciło to uwagę na rosnące ryzyko, że nadmierna dźwignia finansowa na długich pozycjach może spowodować spadkową presję cenową. 7 września na obu rynkach rzeczywiście doszło do znacznej wyprzedaży, przy czym BTC spadł o ponad 10 tys. dolarów w ciągu jednej godziny. To wydarzenie spowodowało usunięcie dużej części nagromadzonej dźwigni finansowej, a rynek konsolidował się przez resztę tygodnia – wyjaśnia Glassnode w swoim najnowszym raporcie.

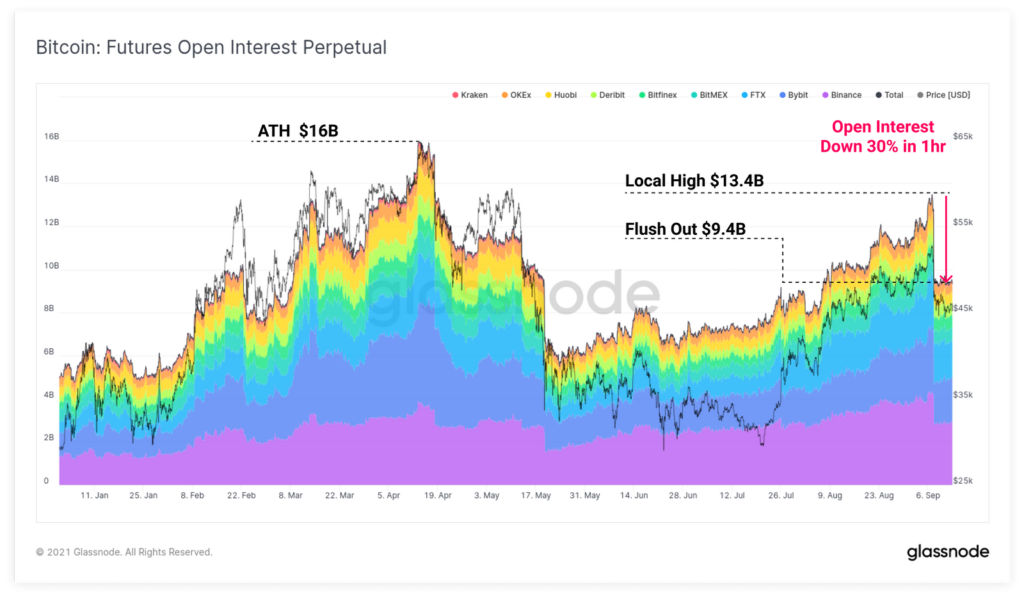

Z poziomu 13,4 mld dol. wartości otwartych kontraktów futures, w ciągu godziny zamknięto i rozliczono kontrakty o wartości 4 mld USD (30%). Dźwignia pozostawała na stałym poziomie ok. 9,4 mld dol. do końca tygodnia.

Wykres pokazujący spadek ilości otwartych kontraktów perpetual swap. Redukcja o 30% w przeciągu jednej godziny w dniu 7 września. Źródło: Glassnode

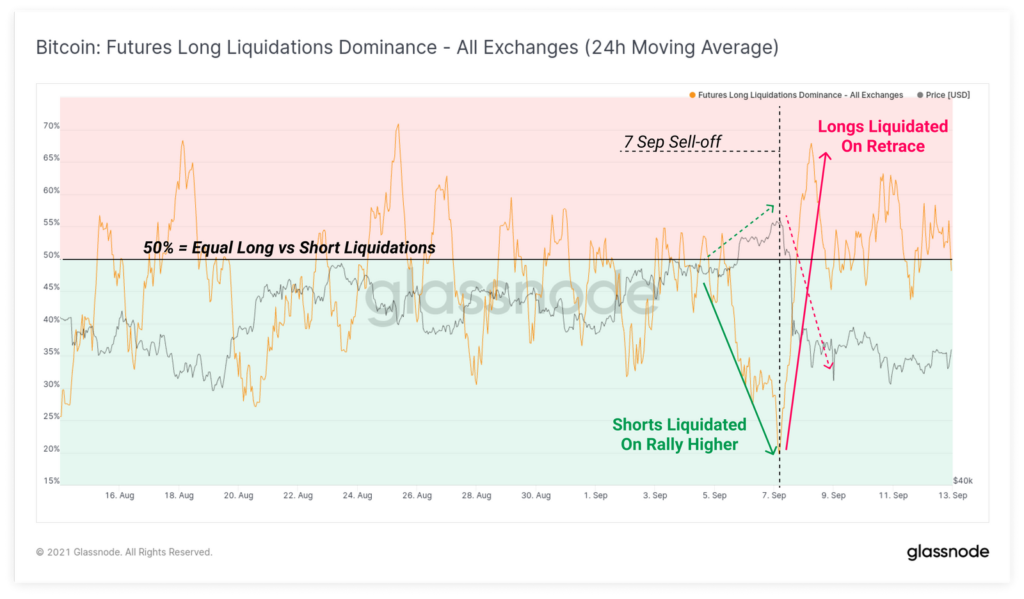

Używając wskaźnika Long Liquidation Dominance (dominacji likwidacji długich pozycji), Glassnode pokazuje, że tuż przed wyprzedażą, rynki futures doświadczyły krótkoterminowego wyciskania krótkich pozycji (z ang. short squeeze), które pomogło w wypchnięciu cen do lokalnego maksimum na poziomie 52,8 tys. dolarów. W tym czasie likwidowane krótkie pozycje (shorty) stanowiły 80% wszystkich upłynnień.

Bezpośrednio po tym szczycie nastąpiła odwrotna sytuacja, z odsetkiem likwidacji kontraktów długich wzrastającym do 68%, gdy ceny BTC spadły o ponad 10 tys. dolarów od lokalnych maksimów.

Wskaźnik Long Liquidation Dominance, średnia dobowa dla wszystkich giełd kryptowalutowych. Najpierw doszło do dynamicznej likwidacji krótkich pozycji lewarowanych, a następnie pozycji długich. Źródło: Glassnode

Czy wiesz, że…

Short squeeze, czyli wyciskanie krótkich pozycji, to zjawisko polegające na zamykaniu przez inwestorów shortów (czyli odkupowaniu aktywa po wyższej cenie niż oczekiwali). Są do tego zmuszeni przez nagłą aprecjację cen na rynku. Przez dźwignię finansową, z której korzystają, ich strata jest natomiast wielokrotnie większa.

Rynek opcji reagował bardzo silnym skokiem wolumenu, jeżeli chodzi o bitcoina

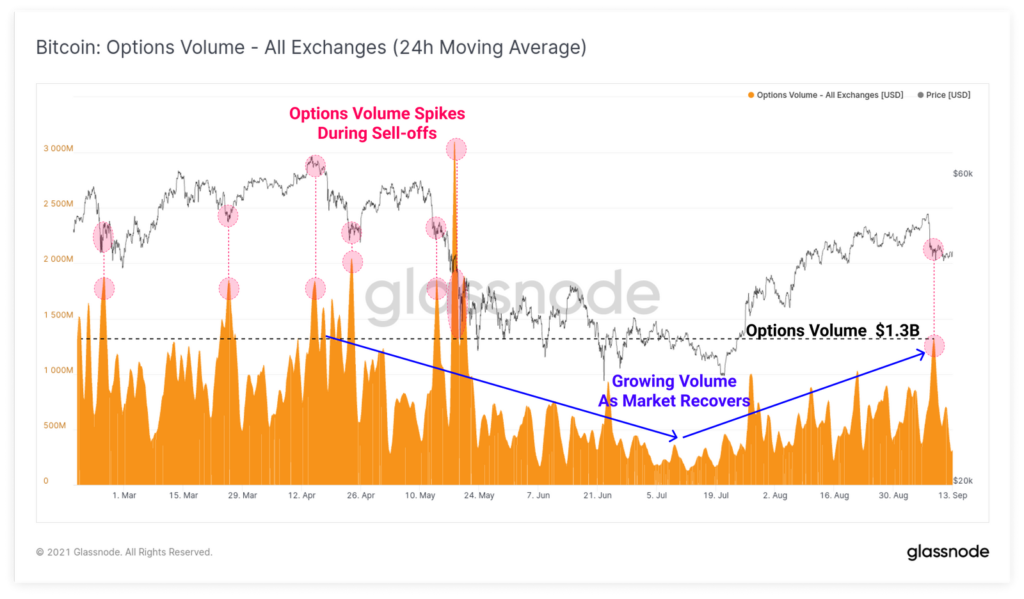

Rynki opcji również odnotowały gwałtowny wzrost wolumenu, ponieważ traderzy rzucili się do zabezpieczania swoich pozycji i przechwytywania premii za zmienność. Jest to obecnie dość częstym zachowaniem rynku na przestrzeni bieżącego roku, gdzie rynki opcji konsekwentnie widzą zwiększoną aktywność podczas wyprzedaży.

– Całkowity wolumen handlowany na rynkach opcji był w trybie odbudowy od względnego zastoju aktywności w okresie od maja do lipca. W godzinach około wtorkowej wyprzedaży, wolumen handlowanych opcji osiągnął wielomiesięczny poziom 1,3 mld dol., ostatni raz obserwowany w maju – dodaje Glassnode.

Gdy rynek załamał się 7 września, na rynku opcyjnym widać było znaczny skok wolumenów handlowych. Źródło: Glassnode

Po bardzo krótkim okresie ujemnych stóp finansowania podczas wyprzedaży, rynki perpetual (bez czasu wygasania) powróciły do lekko dodatnich stóp finansowania. Może to wskazywać, że inwestorzy nadal oczekują wzrostu cen. Warto jednak zauważyć, że wielkość finansowania jest znacznie niższa niż przed krachem, co sugeruje, że nastąpiło przynajmniej częściowe obniżenie poziomu dźwigni finansowej i powrót do chwilowej ostrożności.