Kryptowaluty: Jak rozliczyć PIT?3 min. czytania

Rynek kryptowalut nie jest w Polsce regulowany, jednak handel cyfrowymi aktywami (takimi jak Bitcoin, Ethereum, Litecoin, itp.), ich kopanie, zarabianie na spekulacji lub sama wymiana wirtualnej waluty będą powodowały obowiązek podatkowy, o którym należy pamiętać przy rozliczaniu się z fiskusem. Od 2019 roku zmieniły się do tej pory obowiązujące przepisy i interpretacje dotyczące rozliczeń kryptowalutowych. Jeżeli chcesz więc się dowiedzieć jak rozliczyć PIT, to zapoznaj się z poniższym artykułem.

PIT-38 oraz kapitały pieniężne – jakie zmiany weszły w życie od 2019 r.

W porównaniu z rokiem wcześniejszym ujednolicona została stawka podatku dochodowego (wynosi obecnie 19%), wcześniej stosowano natomiast dwie stawki (18% lub 32%). Co więcej użytkownicy cyfrowych aktywów nie muszą już przejmować się zamianą jednego waloru na inny, gdyż takie transakcje uznano za podatkowo neutralne. Skarbówka wymaga jedynie rozliczenia tych transakcji, w których miejsce miała konwersja kryptowaluty do tradycyjnej waluty (fiat).

Kolejna nowinka, o której należy pamiętać to fakt, że zyski osiągane ze sprzedaży Bitcoina i jemu podobnych zalicza się teraz do zysków kapitałowych, w związku z czym cyfrowe aktywa zostały potraktowane na równi z innymi instrumentami finansowymi. Wcześniej stosowano wykładnię, według której były dochodami z innych praw majątkowych.

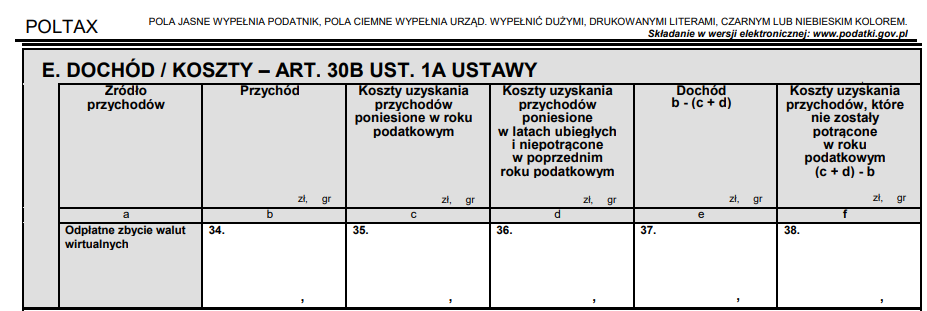

Rozliczając przychody i koszty poniesione w związku z obrotem kryptowalutami podatnik jest zobowiązany wypełnić deklarację podatkową PIT-38 w części E. W tej pierwszej podatnik musi wpisać:

- Pole 34: Kwota otrzymana w roku 2019 za sprzedaż kryptowalut (po przeliczeniu na złotówki) i/lub wartość towarów oraz usług zakupionych za cyfrowe aktywa

- Pole 35: Koszty podatkowe za rok 2019 (koszt kupna kryptowaluty za tradycyjne pieniądze)

- Pole 36: W polu tym ujawnia się koszty zakupu cyfrowych aktywów, które były dokonane przed 2019 r.

- Pole 37: W polu tym określany jest dochodów, czyli przychód z pola 34 pomniejszony o sumę kosztów z pól 35 i 36

- Pole 38: W przypadku braku dochodów w polu tym pokazuje się „stratę”, która jest wypadkową zsumowanych pól 35 oraz 36, pomniejszonych o wartość przychodu (pole 34).

Osoby prowadzące jednoosobową działalność gospodarczą muszą natomiast pamiętać, że nie mają możliwości rozliczenia dochodów z rynku kryptowalutowego w PIT-36L, muszą skorzystać z formularza PIT-38.

Kryptowaluty, jak rozliczyć PIT? O czym musisz pamiętać

Chociaż kryptowaluty zaliczane są do grupy zysków kapitałowych, to nie można łączyć ich z innymi kwotami należącymi do kapitałów pieniężnych. W związku z tym rozliczając przychody i koszty osiągane na rynku cyfrowych walut należy pamiętać, że:

- Przychody kryptowalutowe sumuje się jedynie z przychodami kryptowalutowymi (akcje, udziały, itd. to niezależne kwestie)

- Koszty kryptowalutowe (poniesione na ich zakup) sumuje się jedynie z kosztami kryptowalutowymi (nabycie akcji, udziałów, itd. to niezależne kwestie)

- Kopanie kryptowalut samo w sobie nie powoduje wystąpienia obowiązku podatkowego, a dopiero ich sprzedaż jest wykazywana w rozliczeniu z fiskusem. Do kosztów – według opinii księgowych – można zaliczać jednak wydatki związane z prądem i kosztem zakupów.

- Osiągając przychody ze sprzedaży kryptowalut w walucie obcej należy stosować procedurę uwzględniającą średni kurs NBP z ostatniego dnia roboczego, który poprzedzał dzień uzyskania przychodu (lub wygenerowania kosztu).

Warto zauważyć, że po wprowadzonych zmianach sposób rozliczenia kryptowalut został zdecydowanie ujednolicony oraz uproszczony. Spory z urzędnikami skarbowymi nadal budzić mogą jednak kwestie kosztów związanych z wydobyciem kryptowalut, w tym przypadku warto więc zachować ostrożność.